转型中的全球矿业

(代前言)矿业为人类提供基本物质与能源保障,支撑世界经济社会繁荣发展。当今世界,全球经济、政治、科技、产业格局处于百年未有之大变局,全球矿产资源生产消费格局加快重塑。2018年以来,主要经济体贸易摩擦升级,世界经济复苏乏力,全球矿业持续分化调整,呈现新的发展趋势:

一、亚非拉发展中国家强化矿业支撑工业化进程,美欧发达国家加强矿业对高端制造业的支撑。矿业是亚非拉等发展中国家的支柱性产业,刚果(金)、赤道几内亚、安哥拉、阿塞拜疆、哈萨克斯坦、秘鲁等 20 多个国家矿业产值与GDP之比超过了 20%,这些国家大力发展矿业推动下游冶炼产业发展,加速工业化进程,大力发展经济。美欧发达国家重新振兴制造业,尤其是加强高端制造业,提出重新重视矿业,特别是大力加强稀土、锂、钴、镍、萤石等关键矿产的勘查开发。矿业在全球经济社会发展中的地位愈发凸显,2018年矿业为人类提供了 227 亿吨的能源、金属和重要非金属矿产,总产值高达 5.9 万亿美元,相当于全球GDP的 6.9%。其中,能源矿业产值 4.5 万亿美元, 占世界矿业总产值的 76%。

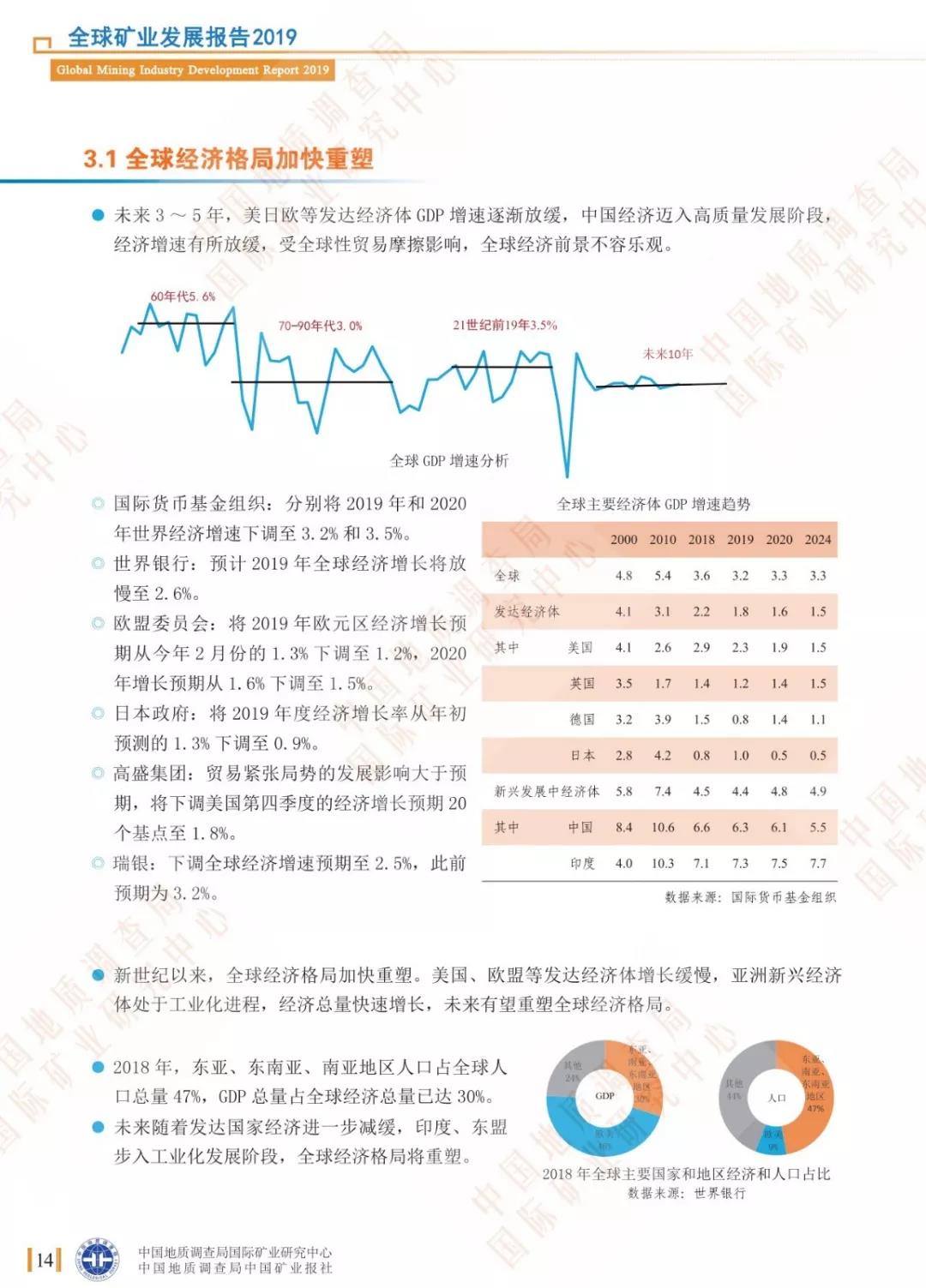

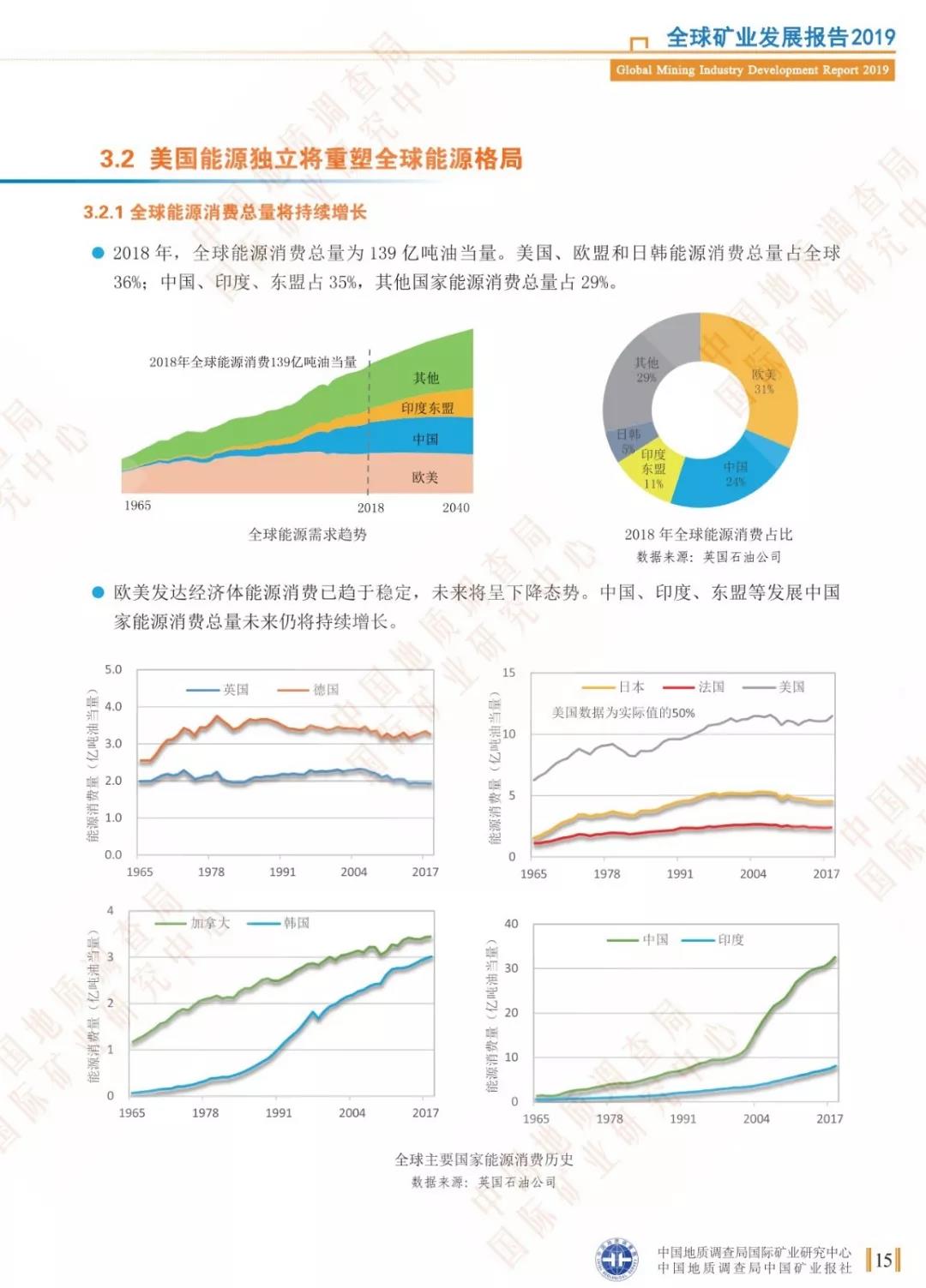

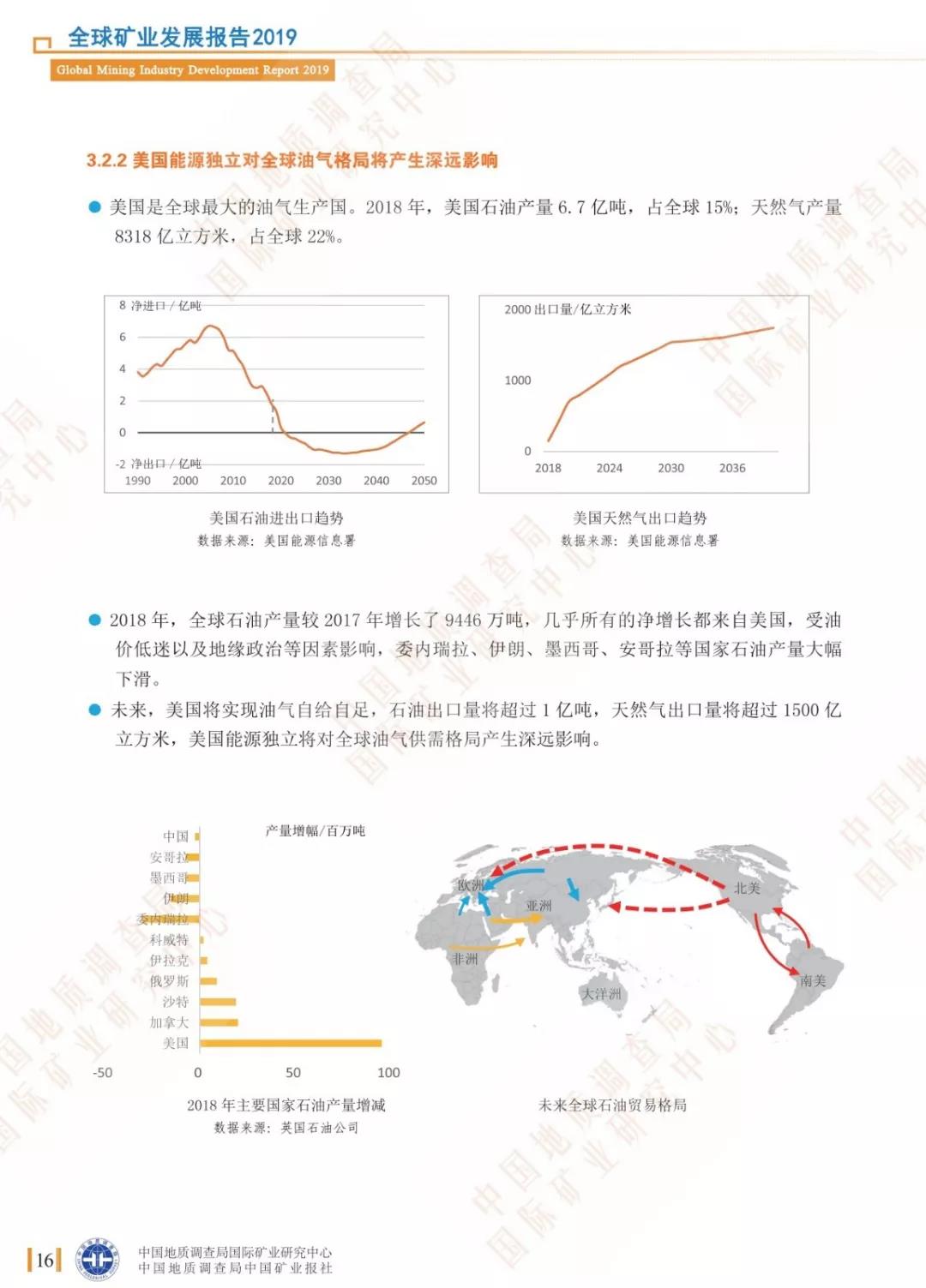

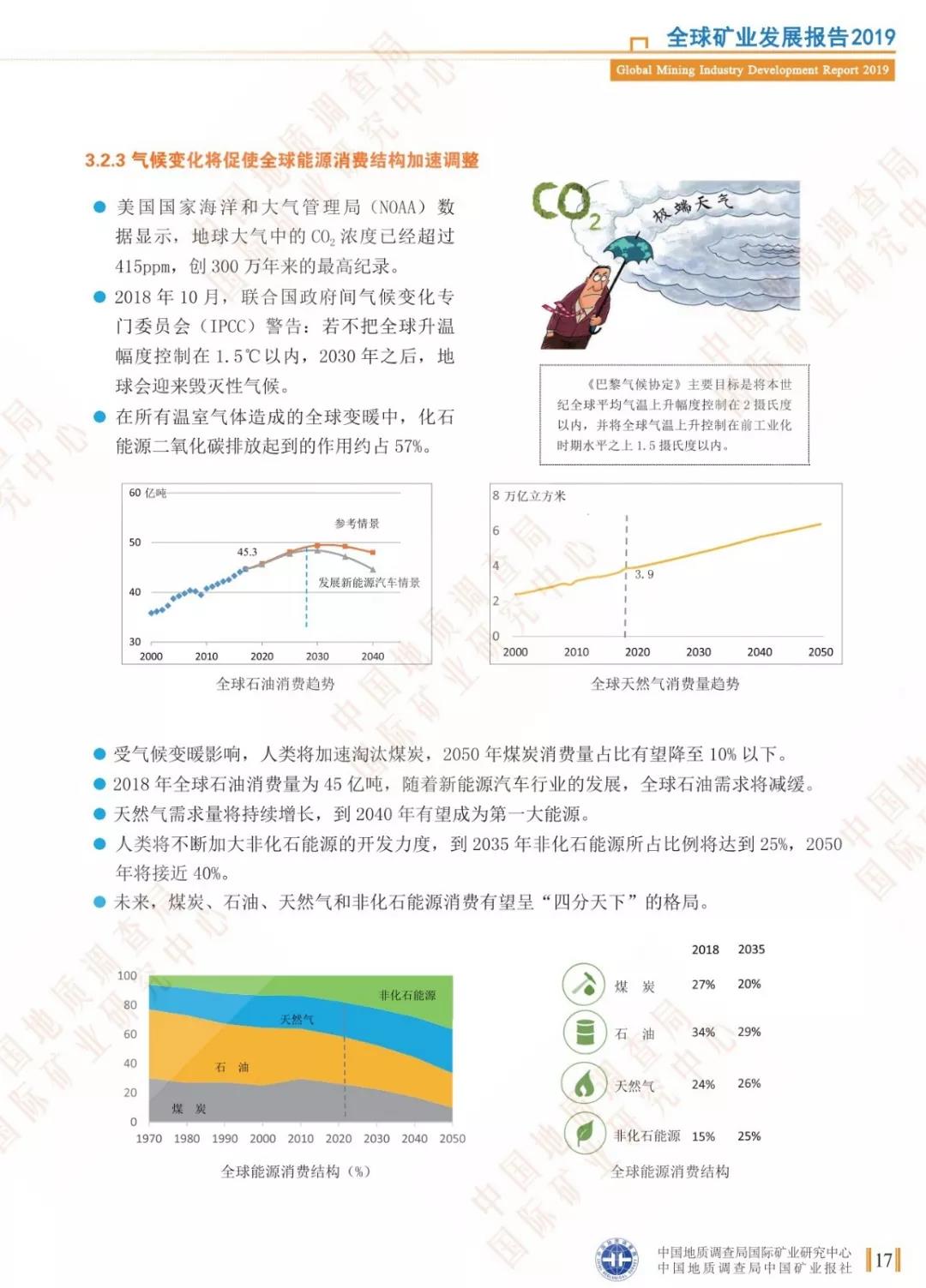

二、经济格局重塑、美国能源独立、应对全球气候变化,加快重塑全球能源格局。2018 年, 中国、印度、东盟等亚洲新兴经济体、美欧日韩等发达经济体和其他国家分别消费了全球35%、36% 和 29% 的能源,全球能源消费总体呈现“三分天下”格局。2017年美国成为天然气净出口国,2020年后有望成为石油净出口国,基本实现能源独立,对全球能源格局产生深远影响。气候变化促使全球能源消费结构加速调整。煤炭占比将持续下降,清洁能源占比将持续增加,未来煤炭、石油、天然气以及非化石能源消费占比将呈“四分天下”格局。

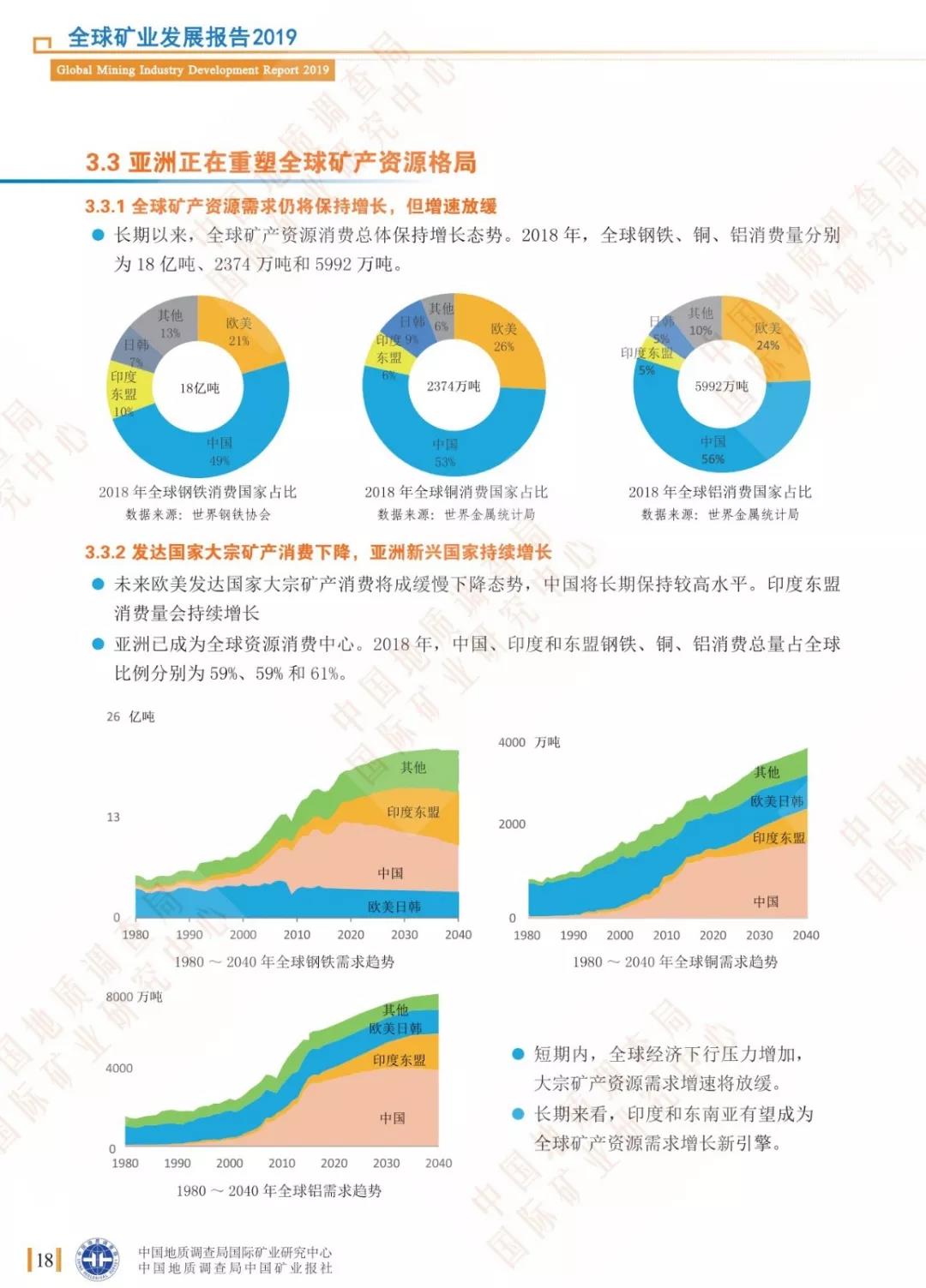

三、亚洲新兴经济体已成为全球金属矿产消费中心,重塑全球矿产资源供需格局。2018年,中国、印度、东盟等亚洲新兴经济体铁、铜、铝消费全球占比分别为 59%、59% 和 61%,美欧日韩等发达国家全球占比分别为 28%、35% 和 29%。未来一定时期内,亚洲新兴经济体金属矿产需求仍将持续增长,美欧日韩等发达国家需求总量呈持续下降态势。澳大利亚、南美洲地区是全球最重要的矿产资源供应地。澳大利亚和巴西是主要铁矿石出口国,2018年占全球出口总量的 80%。智利、秘鲁是主要铜矿出口国,占全球出口总量的 40%。随着亚洲矿产资源需求的不断增加,非洲、东南亚等国家和地区逐步成为重要矿产资源供应地区,几内亚已成为全球第一大铝土矿出口国,刚果(金)成为全球第一大钴矿和第四大铜矿出口国,菲律宾、印度尼西亚的镍矿出口占全球 84%。

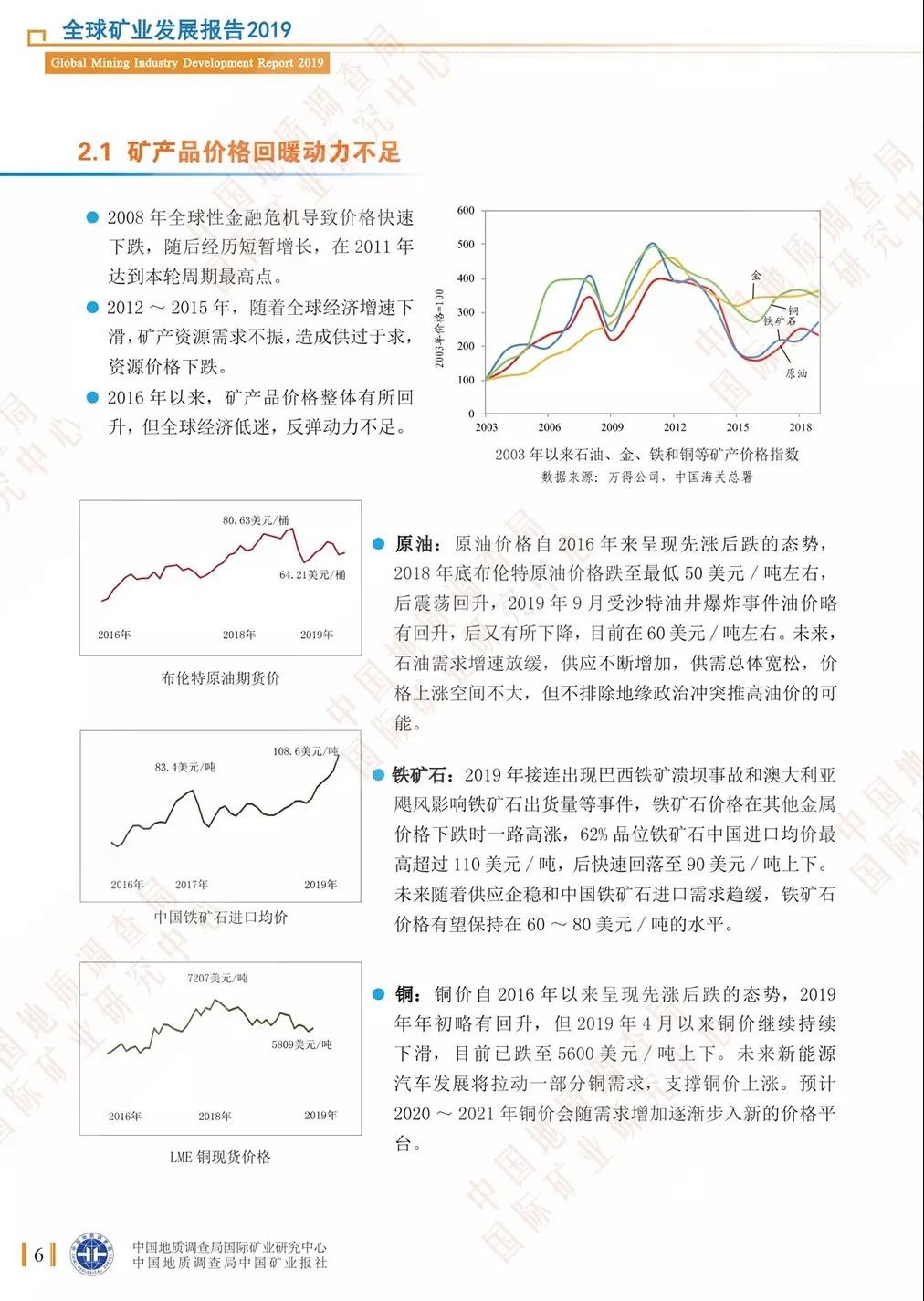

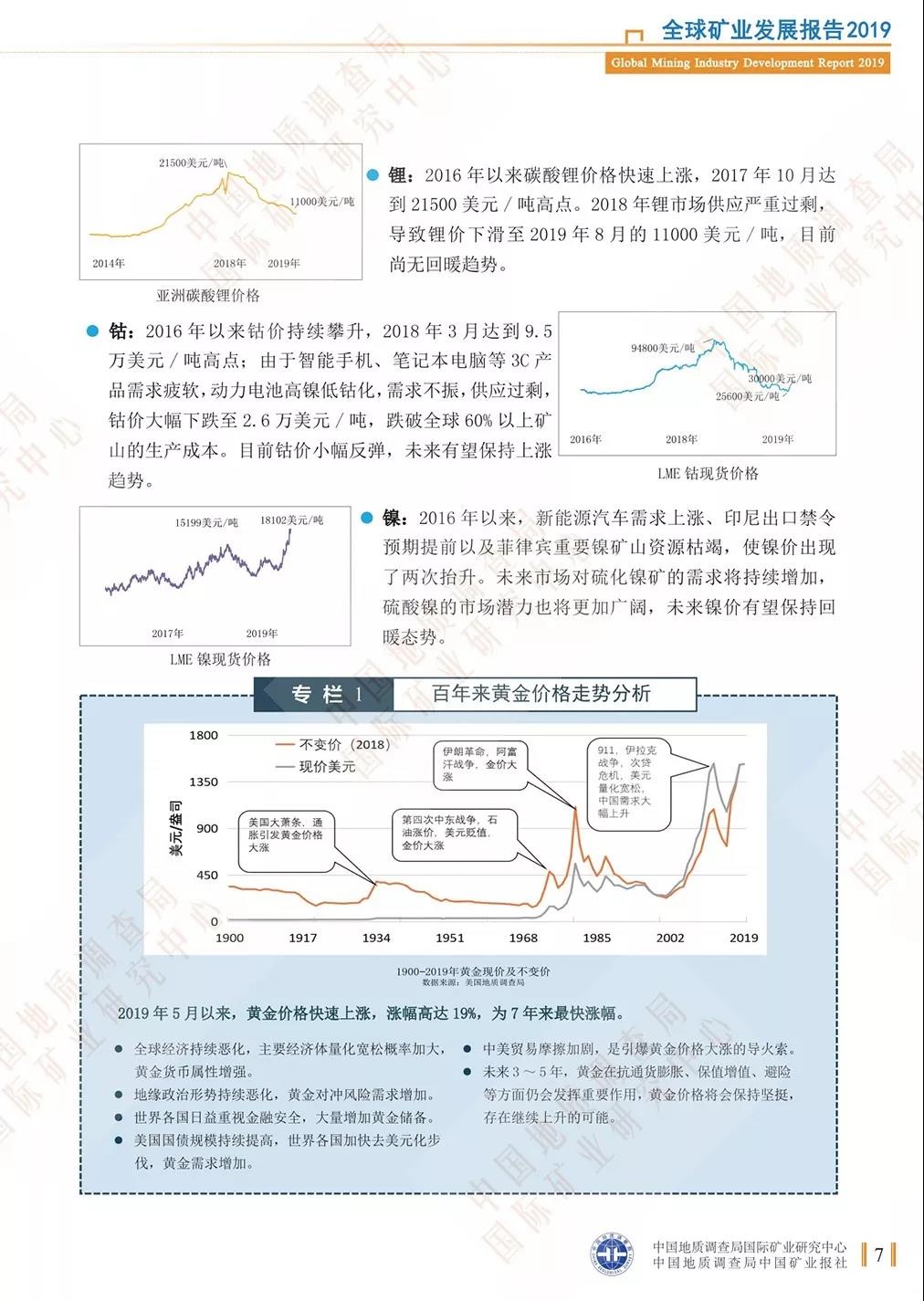

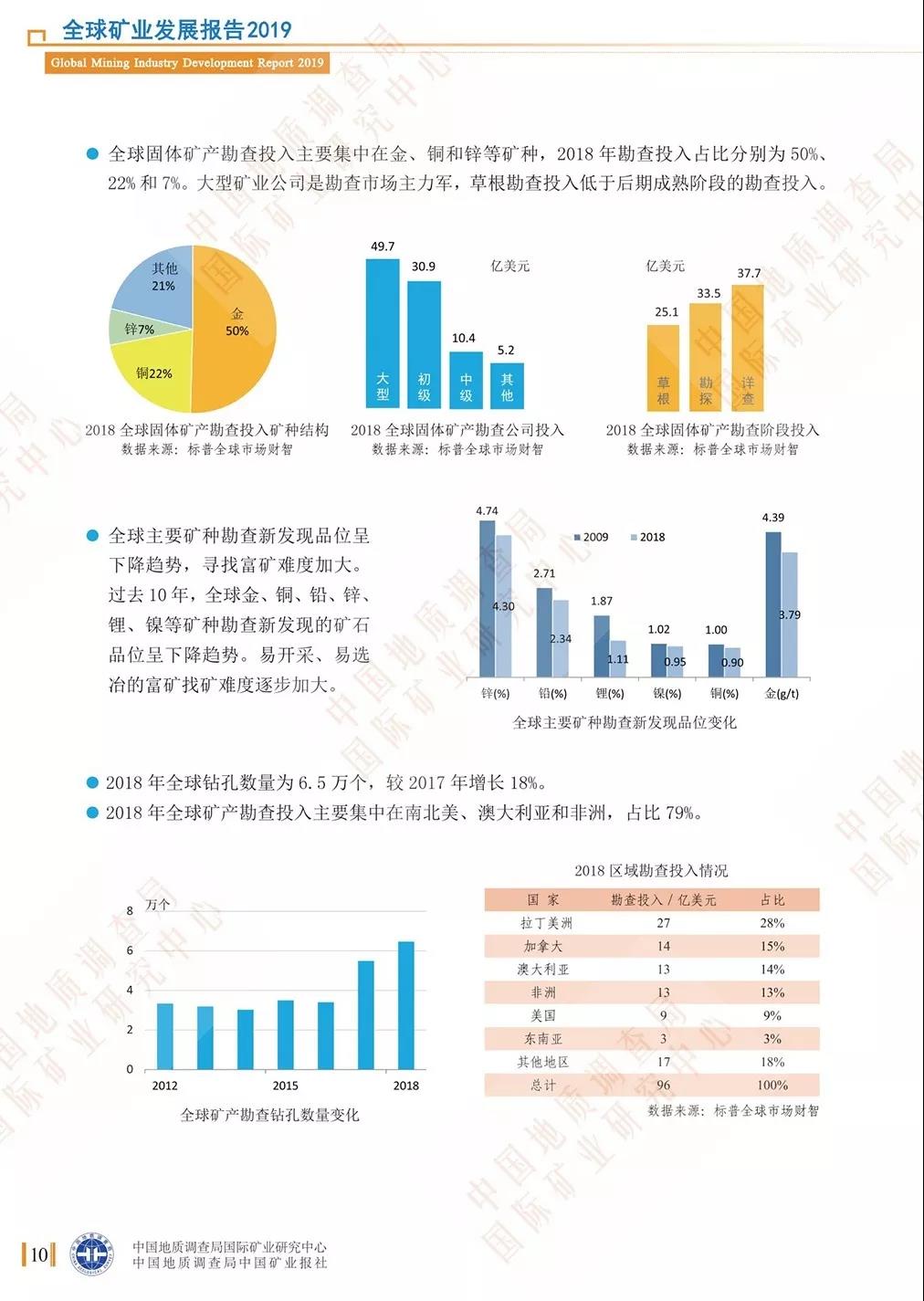

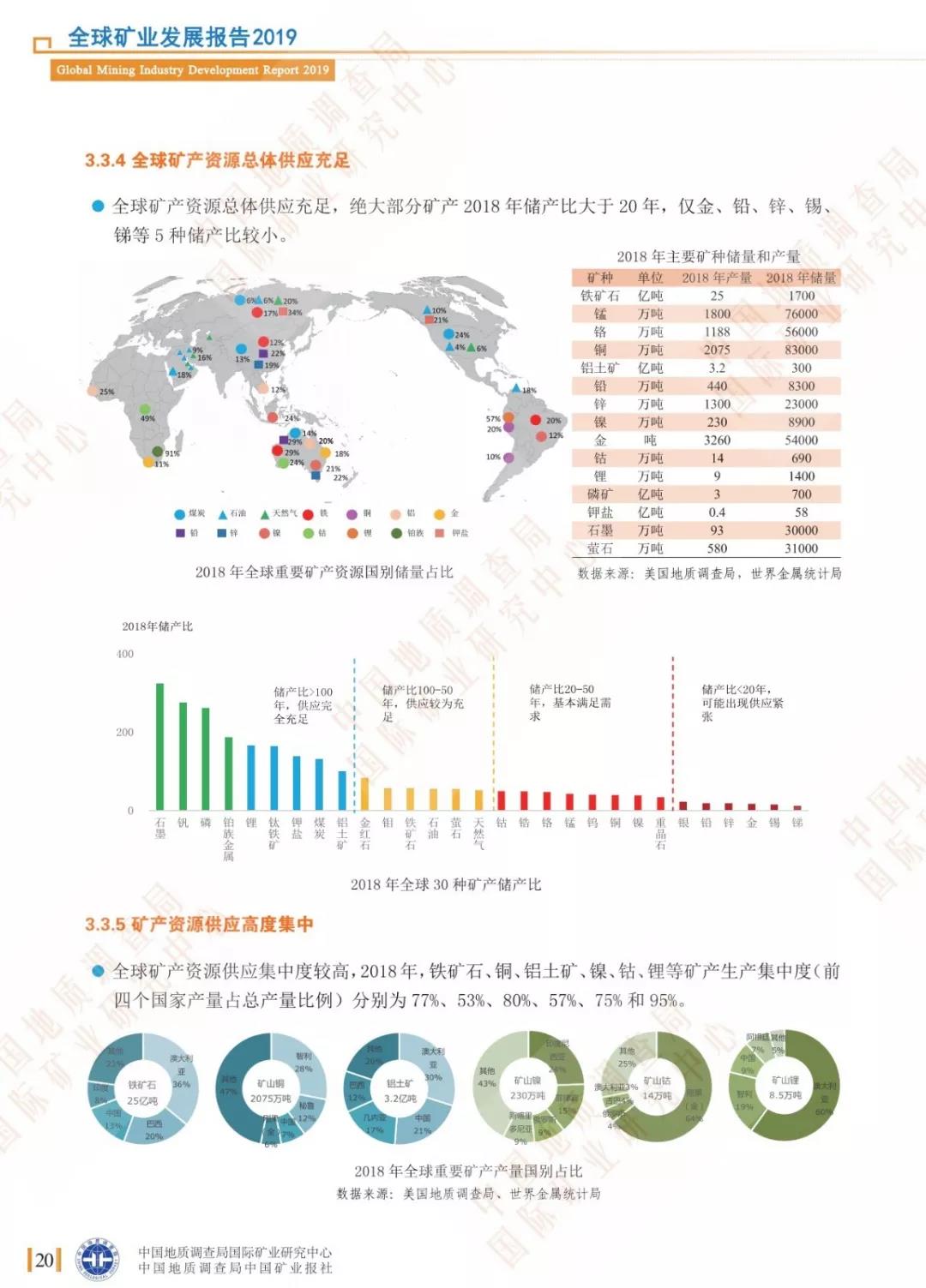

四、全球矿产品市场震荡调整,矿业市场结构出现分异。2019年,受供需基本面及突发事件影响,石油、铜、锂、钴等价格整体呈下降态势,铁矿石、镍价格短期出现暴涨。受全球贸易摩擦、地缘政治冲突加剧影响,黄金价格大幅上涨。主要矿业公司股价整体随矿产品价格震荡变化。全球固体矿产勘查投入缓慢回升,但中国固体矿产勘查投入持续下降。从勘查主体看,大型矿业公司投入占比增加,中小型勘查公司占比下降。从勘查阶段看,草根勘查投入持续下降,详查和勘探投入持续增长。从勘查矿种看,金、铜、锌占比持续增加,铀、镍、金刚石占比持续下降。从勘查区域看,大型矿业公司逐步聚焦南北美、澳大利亚等地区,大幅降低非洲、东南亚等地区勘查投入。

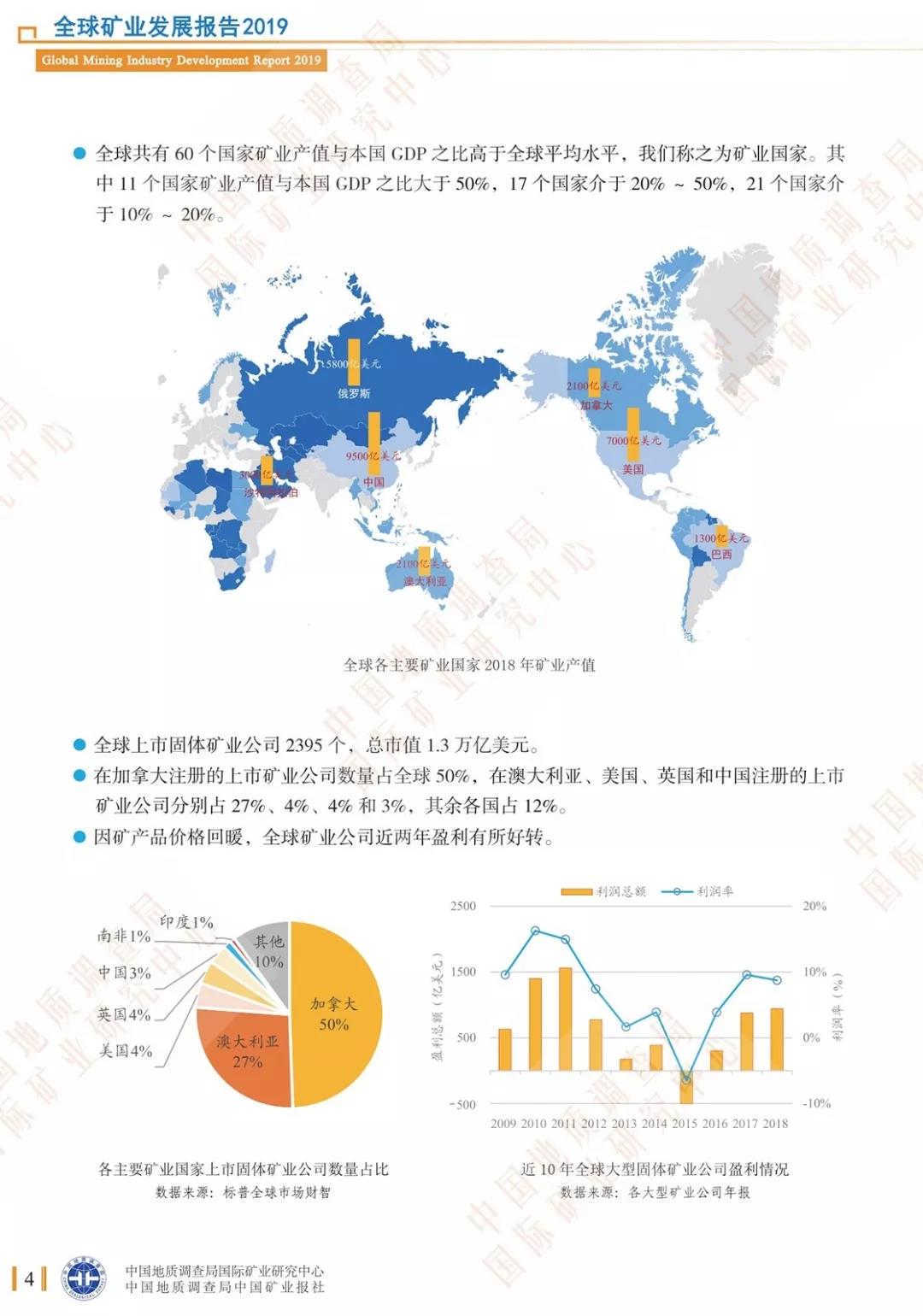

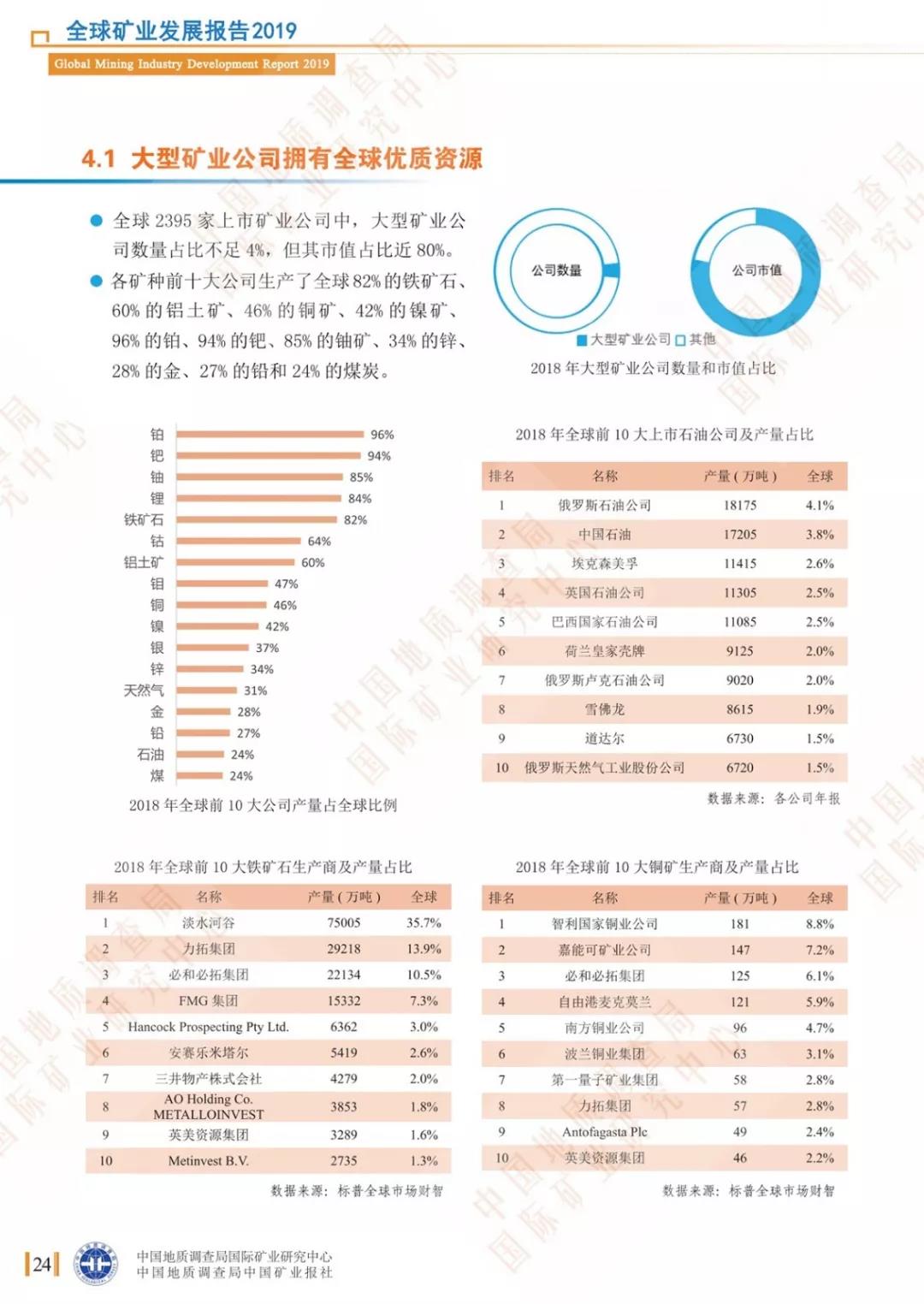

五、国际大型矿业公司高度金融化,拥有全球优质资源。美国、澳大利亚、加拿大、日本、巴西、英国等国矿业公司金融机构持股比例一般在 50% 以上。2018年进入全球福布斯榜单的 80 家油气公司中,美国公司 24 家,美国机构持股 44 家。美国金融机构在必和必拓、力拓、淡水河谷以及三井物产株式会社等矿业公司中持股比例也比较高。全球 2395 家上市矿业公司中,大型矿业公司数量占比不足 4%,但其市值占比近 80%。国际大型矿业公司占有全球优质资源,各矿种前十大公司生产了全球 82% 的铁矿石、60% 的铝土矿、46% 的铜矿、42% 的镍矿、96% 的铂、94% 的钯和 85% 的铀矿。

六、全球经济增速放缓促使国际大型矿业公司加强风险管控,推进战略调整和转型发展。国际大型矿业公司不断剥离处于开发前期、高成本、高风险的非核心项目,聚焦禀赋好、成本低、现金流充裕的项目,加快业务结构调整,布局金、铜等抗周期、抗风险矿种,以及铂、锂等清洁能源矿产,剥离煤炭等传统矿产。部分国际大型矿业公司逐步减少在非洲、东南亚等地区勘查开发投入,回归澳大利亚、美洲等地区。

七、主要国家和地区加快矿业政策调整,推进全球资源治理。美国已基本实现能源独立,正加快推进关键矿产资源安全供应保障,推进全球资源治理。欧洲加强区内矿产资源开发,强化关键原材料安全供应与全球资源治理。加拿大和澳大利亚推进绿色矿业,提高矿业发展质量与效益。印度尼西亚、菲律宾、老挝、刚果(金)、坦桑尼亚、赞比亚等亚洲、非洲国家通过调整税费等政策,延伸矿业产业链,强化本土矿业权益。智利、秘鲁等拉美国家改善矿业投资环境,愈发重视矿业发展。

八、科技创新正在引领传统矿业转型升级,加速向绿色、安全、智能、高效方向发展。大数据、人工智能、云计算、移动互联等现代信息技术与矿业发展开始融合,智能勘探、智能矿山、矿业物联网等快速兴起。精细化采矿技术有望实现矿业生产“零排放”。选冶新技术突破大幅提高资源利用效率。生态修复技术加快发展。深部探测技术发展推动地球深部资源开发利用。

九、中国是全球矿产资源生产大国和消费大国,对世界矿业市场具有重要影响力。2018年,中国能源总产量占全球 19%、铁矿石占 11%、铜占 7%、铝土矿占 21%, 能源总消费量占全球 24%、钢铁占 49%、铜占 53%、铝占 56%,石油进口量占全球16%、天然气占 13%、铁矿石占 64%、铜矿占 56%、铝土矿占 76%。中国将坚持创新、协调、绿色、开放、共享的新发展理念,积极参与全球矿业开放合作,共同促全球矿业繁荣发展。

展望未来,从短期看,全球经济增长放缓、中美贸易摩擦、地缘政治冲突等因素将增加全球矿业发展的不确定性,矿业市场将持续震荡调整。从中长期看,中国矿产资源需求仍将处于较高水平,印度、东盟等国家和地区矿产资源需求将持续增长,其他发展中国家的矿产资源消费也将不断增长,有望带动全球矿业的持续发展。

第一章全球矿业概览

—矿业为人类提供了基本物质和能源保障

矿业是人类社会发展的重要基础。人类所耗费的自然资源中,矿产资源占80%以上,地球上每人每年要耗费3吨矿产资源。

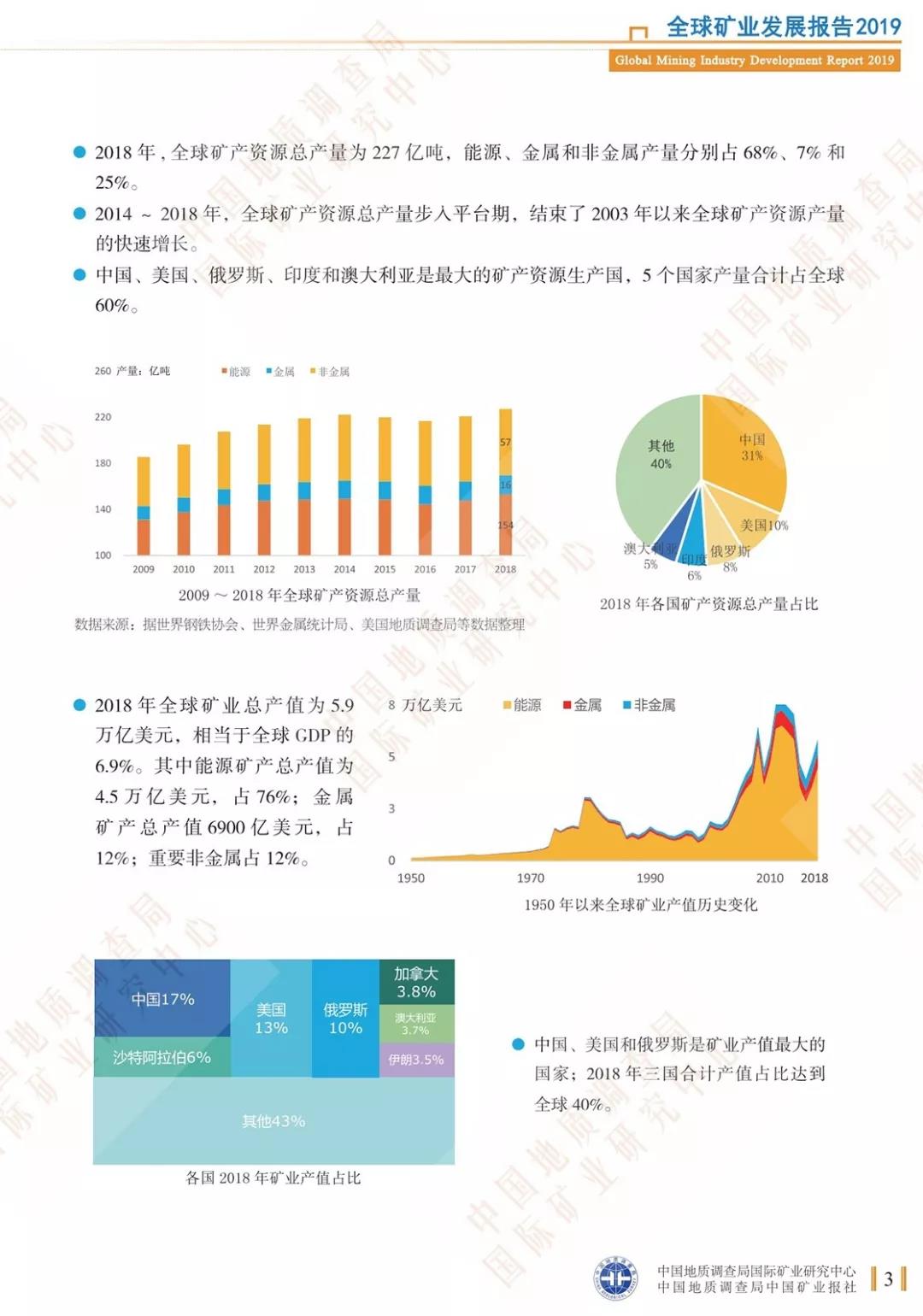

能源占矿产资源生产、消费的绝大多数。2018年全球矿产资源总产量为227亿吨,能源、金属和非金属产量分别占68%、7%和25%。

矿业在经济发展中占据重要位置。2018年全球矿业总产值为5.9万亿美元,相当于全球GDP的6.9%,其中能源矿产占76%,金属矿产占12%,重要非金属矿产占12%。

全球1/3的国家是矿业国家。全球共有60多个重要矿业国家,2018年,11个国家矿业产值与本国GDP之比大于50%,17个国家矿业产值与本国GDP之比介于20%~50%。

美国、俄罗斯、中国是全球主要矿业大国。2018年,三国矿产资源总产量占全球49%,总产值占全球40%。

第二章矿业市场态势 —全球矿业市场深度调整分异

主要矿产品价格呈下降态势。2019年,受全球经济下行及供需基本面影响,石油、铜、锂、钴等价格整体呈下降态势。

多因素造成部分矿种价格暴涨。2019年,受巴西溃坝及澳大利亚飓风影响,铁矿石价格短期出现暴涨,但近期有所回落。受印度尼西亚出口禁令影响,镍价一路飒升。受全球贸易摩擦、地缘政治冲突加剧影响,黄金价格大幅上涨。

重要矿业公司股价缓慢复苏,近期有所回落。以油气、铁矿石为主营业务的矿业公司股价进入上升通道,以金和有色金属为主营业务的矿业公司股价未出现明显好转,但矿业项目并购额呈上升态势。

矿产勘査投入呈现“二元结构”。近年来,全球固体矿产勘査投入触底回升,但中国投入持续下降。中国油气勘査投入回升,固体矿产勘査投入持续下降。

矿产勘査整体呈分异态势。近年来,大型矿业公司勘査投入占比増加,中小型勘査公司占比下降。草根勘査投入持续下降,详査和勘探投入持续増长。全球矿产勘査开发、并购活动逐步聚焦金、铜等抗风险矿种以及锂、钴等战略性新兴矿产,铁、锰、铝等传统大宗矿产市场关注度明显下降。

国际大型矿业公司勘查回归澳大利亚和南北美洲。大型矿业公司逐步聚焦南北美、澳大利亚等地区,大幅降低非洲、东南亚等地区勘査投入.

第三章 矿产资源供需格局 —全球矿产资源格局加快重塑

全球能源消费总体呈现“三分天下”格局。2018年,中国、印度、东盟等亚洲新兴经济体、美欧日韩等发达经济体和其他国家分别消费了全球35%、36%和29%的能源,能源消费总体呈现“三分天下”格局。

亚洲已成为全球资源消费中心。近年来,欧美发达经济体矿产资源消费占比逐步下降,亚洲新兴经济体资源消费随经济增长快速增加,超过欧美发达经济体。2018年,亚洲新兴经济体(中国、印度、东盟)钢铁、铜、铝消费占全球比例分别为59%、59%和61%,发达国家(美欧日韩)占全球比例分别为28%、35% 和 29%。

气候变化推动全球能源消费革命。气候变化促使全球能源消费结构加速调整,煤炭占比将持续下降,清洁能源占比将持续增加,未来煤炭、石油、天然气以及非化石能源消费占比将呈“四分天下”格局。

美国能源独立推动全球能源格局重塑。2017年美国成为天然气净出口国,2020年有望成为石油净出口国,实现能源独立,成为继中东、俄罗斯以外的重要油气出口国,有望重塑全球油气贸易格局。

全球矿产资源供应格局正在重塑。澳大利亚、南美洲地区是全球最重要的矿产资源供应地,随着亚洲矿产资源需求的不断增加,非洲、东南亚等国家和地区逐步成为重要矿产资源供应地区,几内亚已成为全球第一大铝土矿出口国,刚果(金)成为全球第一大钴矿和第四大铜矿出口国,菲律宾、印度尼西亚成为最大镣矿出口国。

第四章 矿业公司发展动向 —大型矿业公司加快战略调整

大型矿业公司在全球矿业中占据重要地位。2018年全球2395家上市矿业公司中,大型矿业公司数量占比虽不足4%,但其市值占比近80%。

大型矿业公司拥有全球优质矿产资源。各矿种前十大公司生产了全球82%的铁矿石、60%的铝土矿、46%的铜矿、42%的镍矿、96%的铂、94%的钯和85%的铀矿。

国际大型矿业公司高度金融化。美国等西方矿业公司金融机构持股比例一般在50%以上。2018年进入全球福布斯榜单的 80 家油气公司中,美国公司 24 家,美国机构持股 44 家。美国金融机构在必和必拓、力拓、淡水河谷以及三井物产株式会社等公司中持股比例分别为46%、44%、20%和25%。

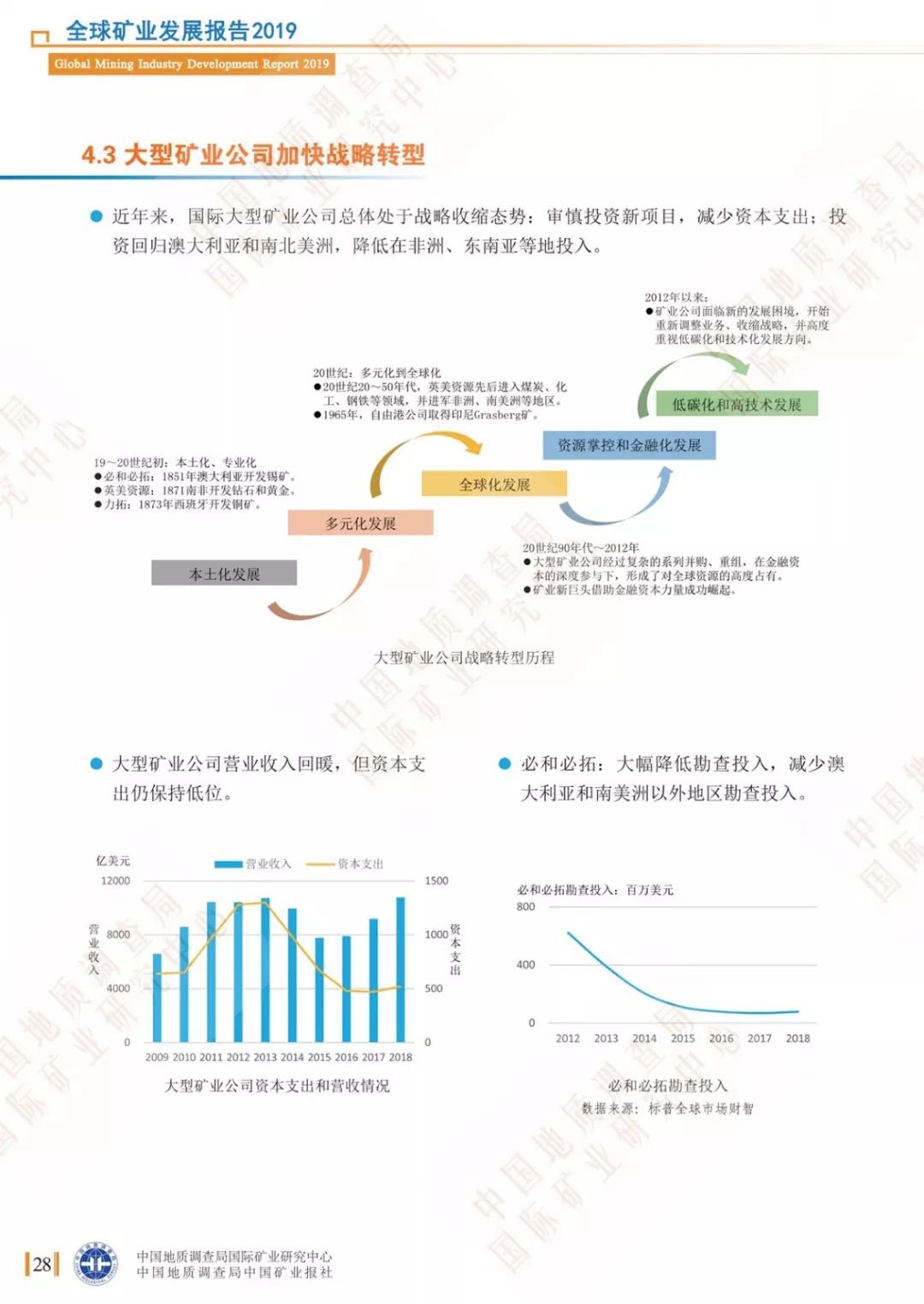

国际大型矿业公司加快战略调整。逐步减少非洲、东南亚等地区勘査开发投入,回归澳大利亚、美洲等地区。不断剥离处于开发前期、高成本、高风险的非核心资产,聚焦禀赋好、成本低、现金流充裕的核心矿山。积极布局金、铜等抗周期、抗风险矿种,以及铂、锂等清洁能源矿产,剥离煤炭等传统矿产。

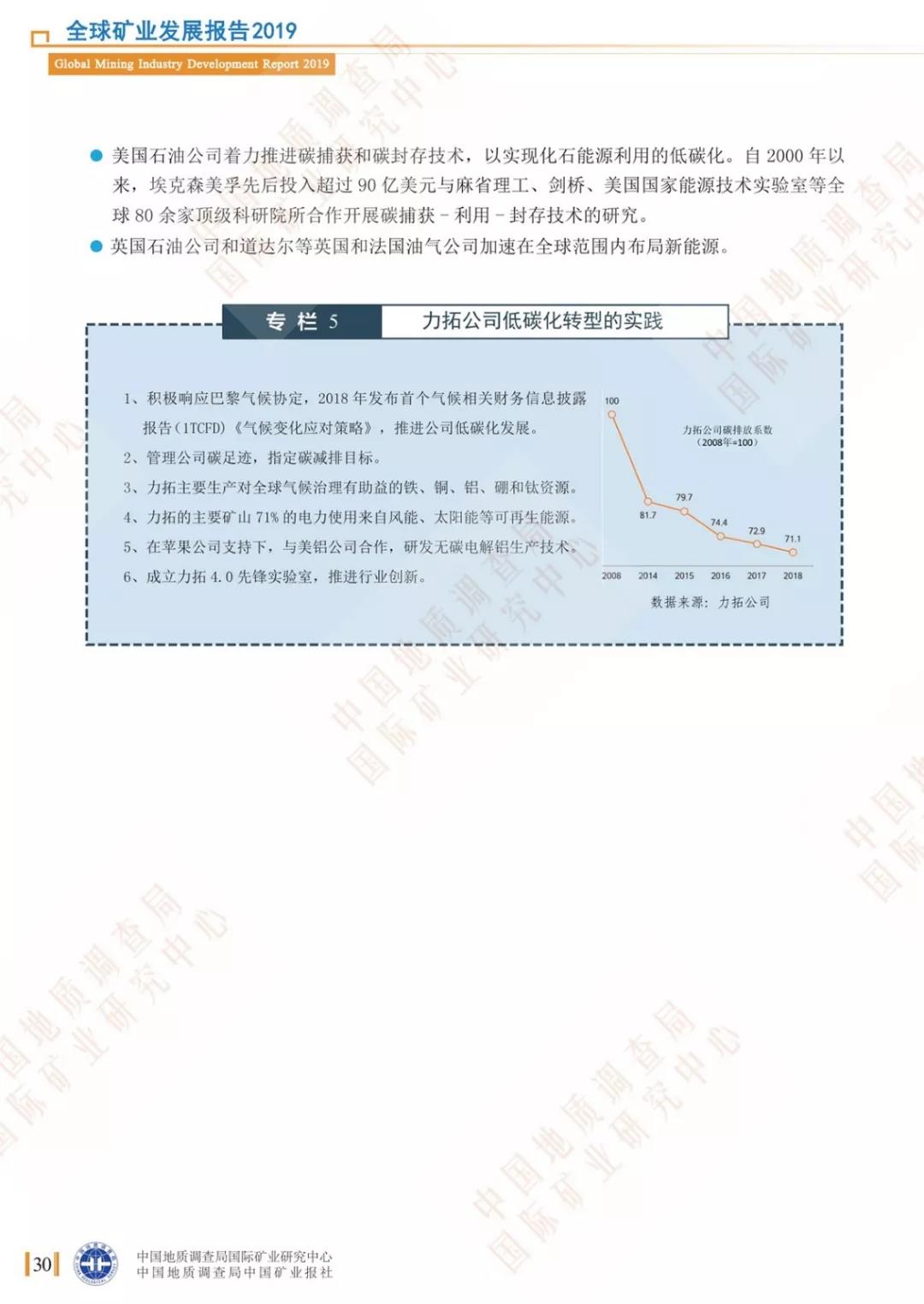

大型矿业公司加快低碳化转型。全球气候变化背景下,大型矿业公司在生产理念、科技发展、生产方式、布局的重点矿种等方面更加注重低碳化。

第五章 主要国家矿业政策动向 —主要国家加强矿业治理

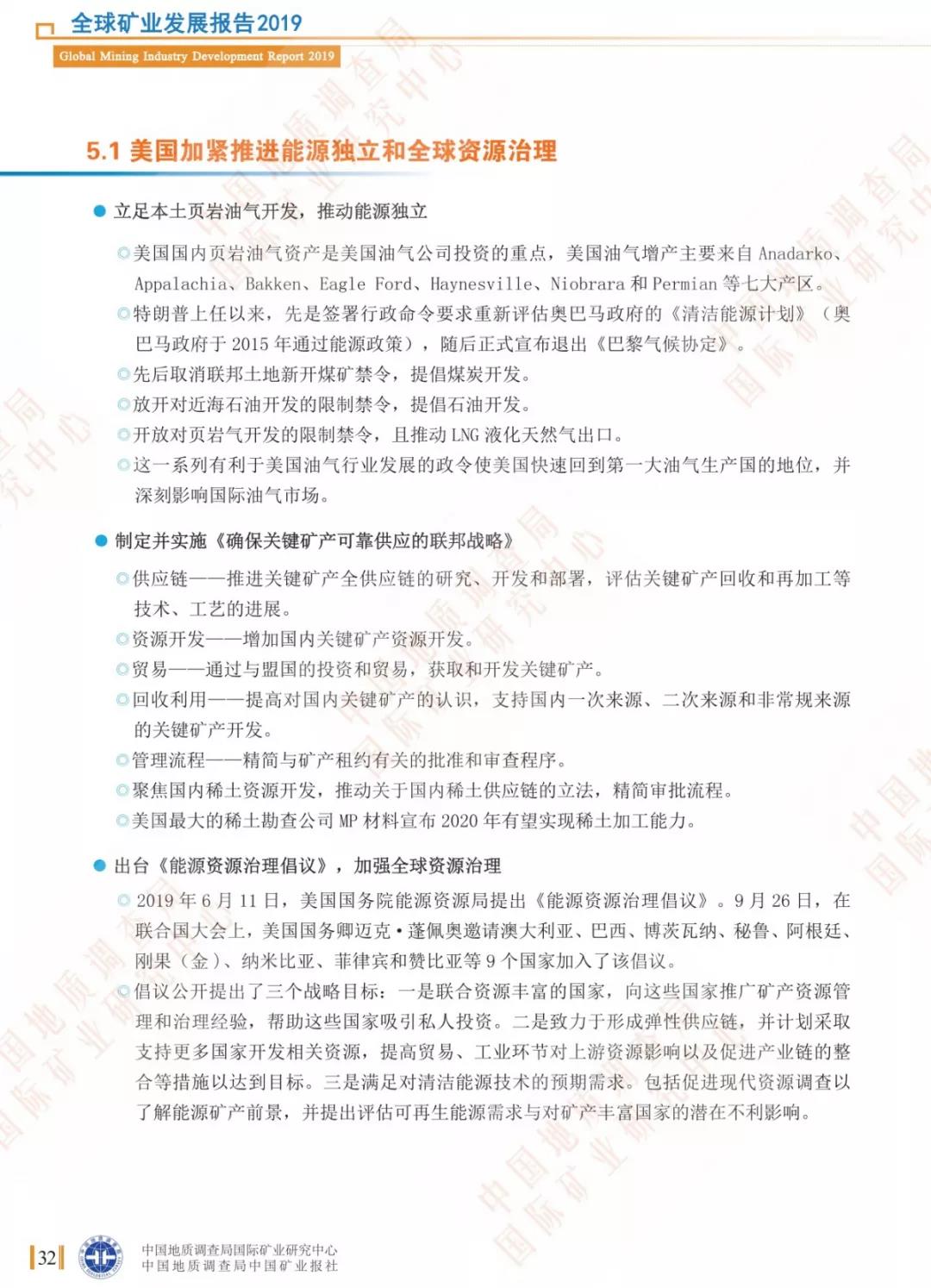

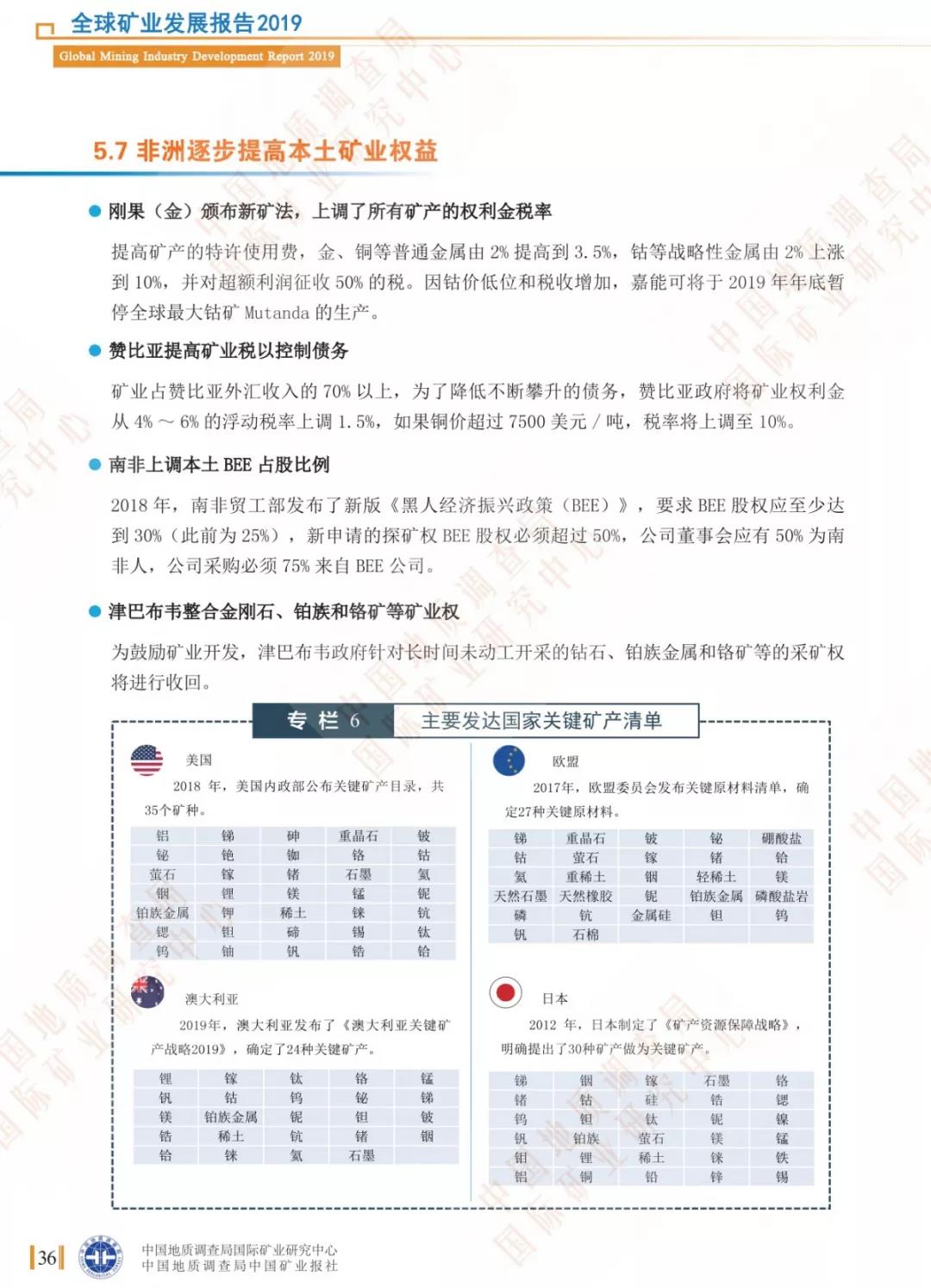

美国已基本实现能源独立,加快推进关键矿产安全供应保障。加强本土页岩油气开发和清洁利用,即将实现能源自给自足。积极推进国内关键矿产资源开发和循环利用,降低对关键矿产进口的依赖。

美国出台《能源资源治理倡议》,加强全球资源治理。目前已有澳大利亚、巴西、秘鲁、阿根廷、菲律宾、刚果(金)、赞比亚、博茨瓦纳、纳米比亚等9个国家加入。一是向这些国家推广矿产资源治理经验。二是致力于形成弹性供应链,提高贸易、工业环节对上游资源影响。三是评估可再生能源矿产生产对矿产丰富国家的不利影响。

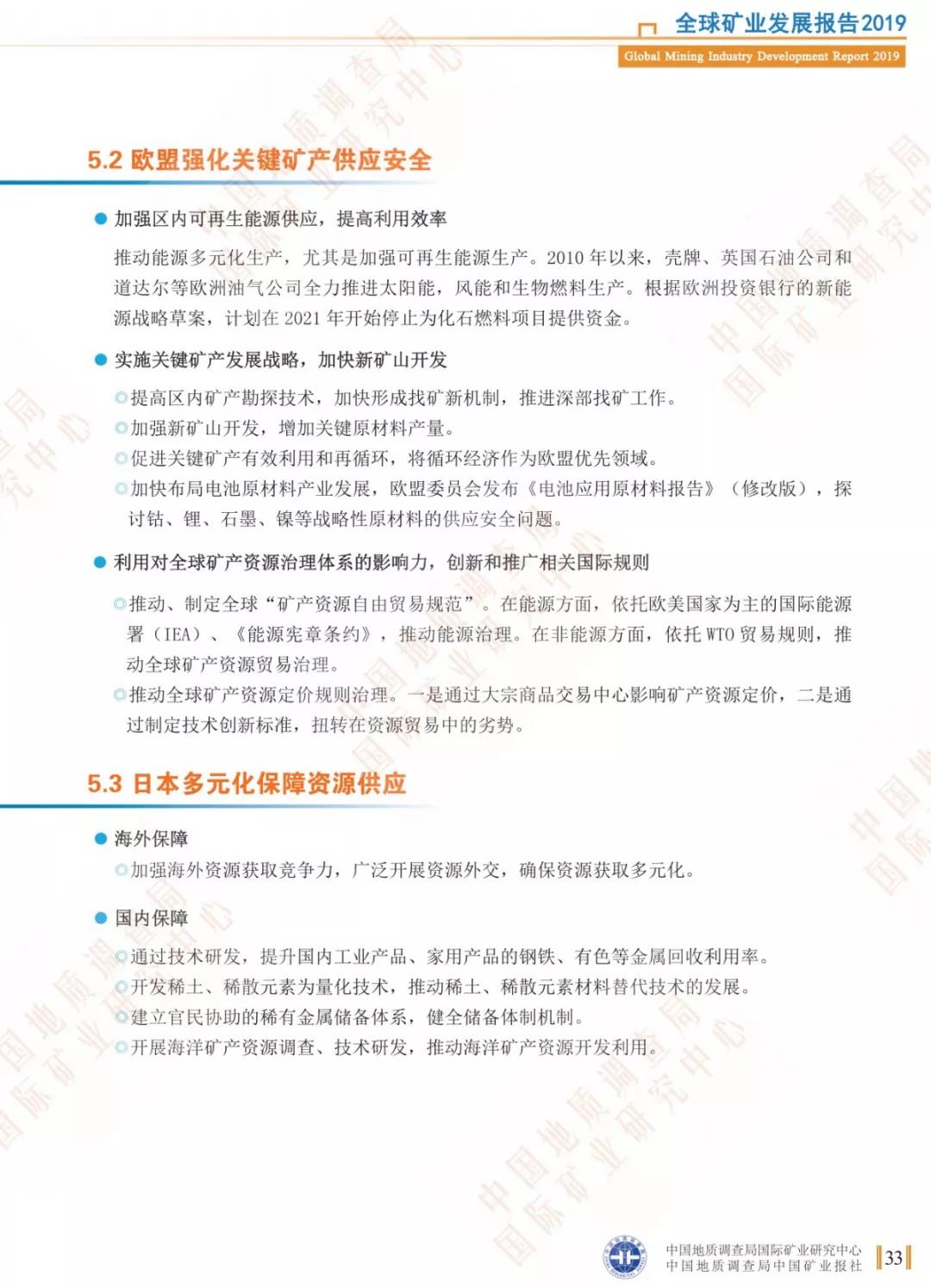

欧盟加强区内矿产资源开发,强化关键矿产稳定供应。加强全球矿产资源治理,推动安全获取关键矿产原材料,发展清洁、可再生能源。

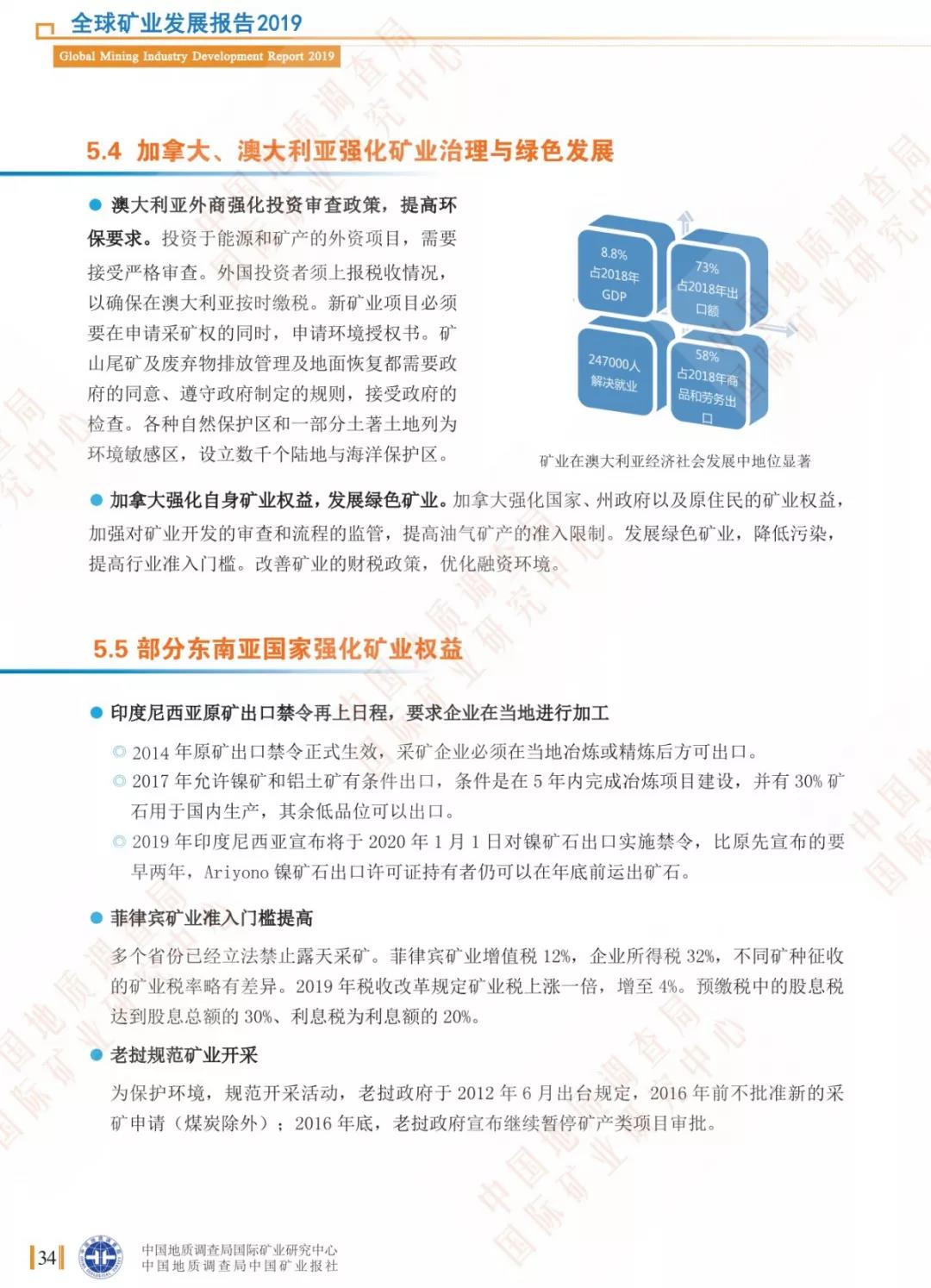

加拿大、澳大利亚强化矿业治理和绿色发展。加强外商投资审査和出口审批,加强环境恢复治理和环境敏感区内矿业活动管理。

东南亚和非洲部分国家强化本土矿业权益。印度尼西亚、菲律宾、老挝、刚果(金)、坦桑尼亚、赞比亚等亚洲、非洲国家通过调整税费等政策,延伸矿业产业链,强化本土矿业权益。

部分拉丁美洲国家鼓励矿业发展。智利、秘鲁等拉美国家改善矿业投资环境,愈发重视矿业发展。

第六章 矿业科技动向 —矿业向绿色、安全、智能、高效转型

科技进步推动绿色矿山建设。

采选技术发展提高矿产资源利用效率。

智能矿山建设让矿业更加安全、高效。

深部探测技术洞悉地球深部资源。